「減価償却費」ってどういうもの?

簿記や会計の勉強をしたことがある方は「減価償却費」というと何となくイメージが出来る方も多いと思います。私自身も理屈は分かってはいるつもりですが、いざ、お客様に説明しようとすると、どうしても長々とした説明になってしまって、何を一番押さえておいて頂いた方が良いのか、端的にポイントをお伝えすることが難しい項目だと感じることがあります。

ですので今回は、事業をされている法人や個人事業主の方に知っておいて頂きたい「減価償却費」について、ポイント2つに絞ってお話しします。

購入以降、複数年にわたって経費にするもの

事業をするには、人件費や広告費用、修繕費等、さまざまな経費がかかります。通常、何か経費となるものを購入or利用した場合は、購入or利用した年の経費になります。

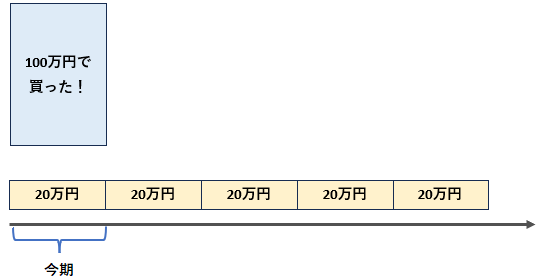

ただ、減価償却費の場合、ざっくり一言で言うと、「購入した年以降、複数年にわたって経費にする」必要があります。つまり、実際に購入した年が今年度であっても、全額を今年度の経費にすることは出来ず、来年以降、何年かかけて経費にする、という対応です。

判断基準としては、購入したものの1個あたり10万円以上ですと、減価償却費という「購入した年以降にわたり経費にする」対応が必要になる可能性が出て来ます。

(詳しくは、税コラム「事業供用日に注意!」の「2.1単位の金額により、全額経費にならない場合がある」をご参考ください。)

ですので、購入した年の「減価償却費」の金額を見ても、購入した金額=経費の金額にはならず、逆に、購入した年が何年も前だったとしても、何年も前の購入金額の一部を「減価償却費」として今年度の費用にする、ということになります。

ちなみに、何年かかけて経費にするという「何年」は、購入した資産の種類によって決められていますので、もし、5年かけて「減価償却費」にしていかなければならないものを、それより短い3年で「減価償却費」にしてしまうのはNGです。

◎購入した年が今期であっても、費用(減価償却)に出来るのは、今期以降5年かけて、、というイメージです。

資金繰りを考える時の減価償却費の扱い

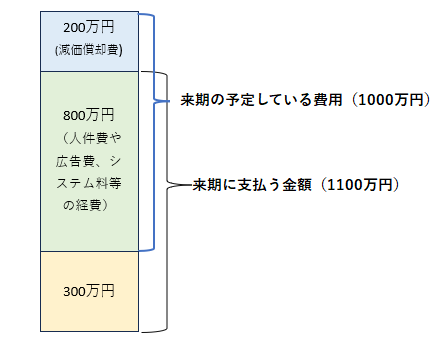

上記の図にあったように、購入した年=減価償却費の年にはならないため、資金繰りを考える時は、減価償却費は除いて、実際に購入する金額を反映して考える必要があります。

例えば、来期の予定している費用の合計が1000万円だったとしても、その中に減価償却費が200万円含まれていたとします。これが今期以前に購入した資産の減価償却費であれば、200万円は来期にお金が出ていくものではないので、資金繰りを考える上での来期の経費は800万円で考えて良いということになります。

そして逆に、来期以降に購入する資産があれば、その金額は反映して資金繰りを考える必要があります。こちらの図ですと、300万円の資産を購入する予定があれば、800万+300万円=1100万円の支払いで資金繰りを考えます。

(その他、決算書上は経費ならない、借入金の返済金額を反映します。)

おわりに

減価償却費は費用ですので、税金の計算にも影響があります。税金コラムにて、他にもいくつか取り上げていますので、良ければご参考ください。

また、個別のご相談は、税務顧問や単発の相談(Zoom・メール対応可)で承っておりますので、宜しければご利用ください。

本日のブログ写真

1週間くらい前に、長野市戸隠にある「鏡池」に行きました。1週間前ということで写真のように紅葉はまだほんの一部しかしていなかったのですが、山々の景色が池に反射して映っていて、美しい景色を見ることが出来ました。

池の周りを30分くらいで1周を歩けるコースがあり、一応整備はされていたのですが、歴史のある木で作られた歩道は少し不安定なところもあり、探検している感覚を味わえました。(時期的に熊鈴は必要だと思います。)

“「減価償却費」ってどういうもの?” に対して1件のコメントがあります。

コメントは受け付けていません。