最終更新日:2022年1月28日

中古車を購入した場合は、減価償却費を計上する期間を法定耐用年数ではなく、特別な計算方法を利用した使用可能期間で計上することが出来るため、基本的には、早い段階で新車よりも多い減価償却費を計上することが出来ます。どういった計算方法で、どれくらいの金額が減価償却費として計上できるのか、具体例を確認し、新車の場合と比較してみましょう。

使用可能期間の具体例

《例》

・車の購入代金 300万円

・法定耐用年数 6年

(課税の公平性を図るために、種類や性質によって税務上定めている、資産を利用できる期間)

・経過年数 3年6ヶ月

(新車を登録してから、中古車を購入するまでの年数。車検証や売買契約書で確認できます。)

《計算式》

(法定耐用年数ー経過年数)+経過年数×20%・・・1年未満切り捨て

6年 ー 3年6ヶ月 + 3年6ヶ月 ×20% =3.2年 ⇒ 3年

《注意点》

・1年未満の取り扱いは、経過年数を3年として計算するのではなく、計算式にて計算を行った後に、1年未満の切り捨てを行います。

・計算後、1年未満切り捨てをした際に1年or0年となった場合は、2年となります。(2年に満たない場合は2年とする)

・法定耐用年数の全部を経過している場合の計算式は、「法定耐用年数×20%」と計算します。

・中古資産を事業の用に供するために支出した資本的支出の金額が、その中古資産の取得価額の50%に相当する金額を超える場合等には、この計算式により使用可能期間を算出することはできません。

《参考》国税庁HP:中古資産の耐用年数

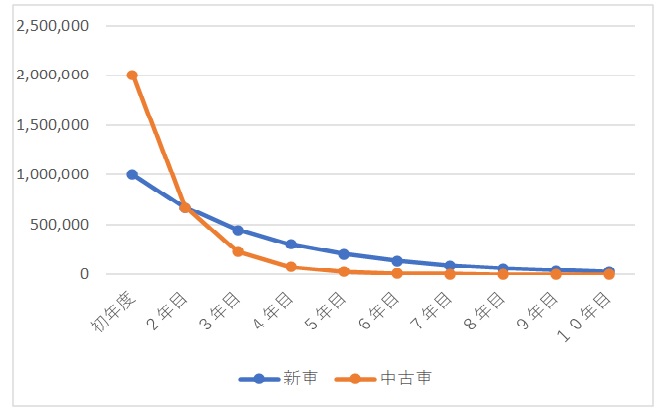

新車との減価償却費の比較

上記の例で言うと、新車の場合は6年の法定耐用年数で減価償却費を計上し、中古車の場合は3年で減価償却費を計上することになりますが、その場合の取得年度以降に計上される減価償却費の金額はどれくらい異なるのか、確認してみようと思います。

《前提》3月決算法人、初年度4月に取得。法人税の法定償却方法(※)の定率法で計算。

※法定償却方法とは、償却方法について届出を出していない場合に、資産の種類毎に決められている減価償却の計算方法。なお、法人と個人では資産の種類によって法定償却方法が異なる場合があり、個人取得の車については、毎年一定額を計上する定額法が法定償却方法とされている。

《定率法の計算式》

税務上の期首簿価×償却率

・会計上の期首簿価と税務上の期首簿価が異なる場合、税務上の期首簿価をもとに計算を行う。

・償却率は、6年(0.333)、3年 (0.667)と定められている。

《各年度に計上できる減価償却費の金額》

| 初年度 | 2年目 | 3年目 | 4年目 | 5年目 | 6年目 | 7年目 | 8年目 | 9年目 | 10年目 | 合計 | |

| 新車 | 999,000 | 666,333 | 444,444 | 296,444 | 197,728 | 131,884 | 87,967 | 58,674 | 39,136 | 26,103 | 2,947,713 |

| 中古車 | 2,001,000 | 666,333 | 221,888 | 73,889 | 24,605 | 8,194 | 2,728 | 909 | 302 | 101 | 2,999,949 |

《ポイント》

・定率法の場合は左の折れ線グラフの通り、初年度の減価償却費が最も多く、年々大幅に減っていく。

・減価償却期間が6年(新車)と3年(中古車)の費用計上額は、10年超のトータルの金額で考えると一致することになるが、初年度のみを比較すると、 6年(新車) は999,000円、 3年(中古車) は2,001,000円と2倍以上金額が異なる。

おわりに

減価償却費の計算で利用する中古車の使用可能期間の計算式は、車に限らず中古の減価償却資産であれば一定の要件のもと利用できるものです。中古の資産であったにも関わらず、新品の資産の耐用年数で減価償却費を計上してしまった場合、資産の種類・金額・経過年数等にもよりますが、当期に計上できるはずだった金額よりも少ない減価償却費の計上となってしまうことが考えられます。新品、中古のいずれの処理であっても複数年のトータルの費用計上額は変わりませんが、直近で利益が大きく出そうな時は、税金支払い後の手元に残る直近1,2年の運転資金に差が出る可能性もありますので、中古資産の購入を検討されてみるのはいかがでしょうか。なお、個別のご相談については、税務顧問やスポット税務相談にて対応させて頂きますので、是非ご利用ください。

この記事を書いた人

長野市在住の30代女性税理士

専門用語をできるだけ使わず分かりやすい説明になるよう、心がけています。

freee・マネーフォワードといったクラウド会計を活用し、タイムリーな数字を見られるようサポート致します。