最終更新日:2022年1月28日

法人or個人事業主側(給与支払側)での給与計上は、基本的には個人(給与受取側)の給与所得の収入金額とイコールです。ただし、通勤手当については、その通勤手当の金額が内容によって支払う側の給与計上金額=受取り側の給与収入金額とならない場合があり、また、消費税区分をどうするかも考えて処理をしなければなりません。給与の仕訳を計上する際、給与の源泉所得税を計算する際の考え方について、順を追って整理してみましょう。

給与計上(支払側)=給与所得の収入金額(受取側)の仕組み

まずは、原則的な給与の仕組み「給与計上(支払側)=給与所得の収入金額(受取側)」を、給与が年間を通して毎月30万円だった場合を確認します。

〈支払側〉

・毎月の給与支払日に、下記の仕訳を計上します。給与は、法人税or所得税の計算上費用扱いとなり、消費税区分は対象外です。

給与 300,000円 /普通預金 291,580円

/預り金(源泉所得税) 8,420円

※便宜上、給与から差し引く住民税、社会保険料は省略しており、所得税の扶養者は0人としています。

《参考》給与所得の源泉徴収税額表(令和3年)

〈受取側〉

・月額給与30万円 ×12ヶ月= 360万円より、360万円が年間の給与所得の収入金額の合計額、

月額源泉所得税8,420円 × 12ヶ月=101,040円より、101,040円が年間の源泉徴収税額の合計額です。

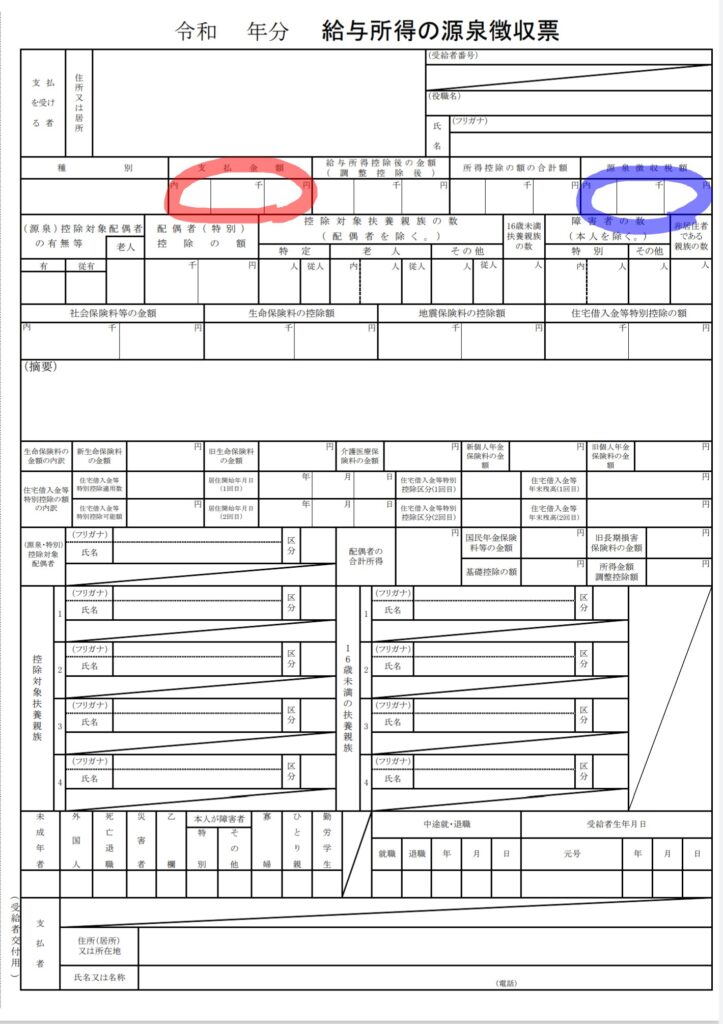

・年末あたりに給与支払者から受け取る給与所得の源泉徴収票では、上記の例の場合、 右画像の赤丸の支払金額が360万円と記載されます。所得税の対象となる金額です。

右画像の青丸の源泉徴収税額は、101,040円から、年末調整により調整された税額が記載されます。

一定金額以下の通勤手当(非課税通勤手当)

一定金額以下の通勤手当は、所得税の計算上、給与とは異なり、所得税の対象としない扱いとなります。この一定金額以下というのは、自動車や自転車通勤の場合、電車等の定期を利用している場合等によって、別々の金額が設定されています。

例えばですが、片道30キロの職場に自動車で通勤をしている場合は、国税庁HP「通勤手当の非課税限度額の引上げについて」より、 月18,700円までが所得税の対象としない(非課税)扱いになります。つまり、このような状況で月30,000円の通勤手当を支給していた場合は、所得税の処理として18,700円は非課税、11,300円(30,000円ー18,700円)は課税の処理を行わなければなりません。

通勤手当の消費税の取り扱い

給与自体は、消費税の取り扱いは「不課税」と消費税の対象外となりますが、通勤手当は、通勤に必要な費用(サービスの提供)の対価のため、「課税仕入れ」として消費税は対象で処理を行います。ただし、この「課税仕入れ」にするための要件は、「事業者が使用人等に支給する通勤手当(通勤定期等の現物による支給を含む。)のうち通勤のために通常必要とする範囲内のもの」と規定されています。この、「通勤のために通常必要とする範囲内のもの」とは、「事業者の業務上の必要性に基づく支出の実費弁償として支出されるもので、通勤者の通勤に係る時間、距離等の事情に照らし最も経済的かつ合理的と認められる通勤の経路によった場合に、その者が負担することとなるその通勤に使用する交通用具の燃料代及び通行料等の額をいうもの」と裁判上示されています。そのため、車通勤の場合であれば、通勤に使用する車のガソリン代や通行料といった、実費にあたるものが該当すると考えられるほか、定期代について遠回りするような経路のものであると、課税仕入れの範囲から外れる可能性があります。

つまり、具体的な金額で言うと、通勤に使用する車のガソリン代が月20,000円程度にも関わらず、通勤手当を毎月30,000円払っている場合には、20,000円に対しては「課税仕入れ」として消費税対象の処理を行い、それを超える10,000円については、消費税は不課税の処理を行わなければいけないということになります。

《参考》国税庁HP:通勤手当、住居手当

国税不服審判所裁決要旨検索システム:平成30年7月9日裁決要旨

まとめ:通勤手当があった場合の、支払側と受取側の処理方法

上記を踏まえて、通勤手当があった場合の、支払い側と受取側の処理方法を確認します。

例)給与は毎月30万円、通勤手当は月3万円(内、20,000円は実費相当額の自動車通勤手当、10,000円は実費相当額を超える部分とする。)で、

片道30キロの職場に通勤しているとし、所得税の扶養人数は0人とする。

《支払側》税込経理を前提

・毎月の給与支払日に、下記の仕訳を計上します。給与は、法人税or所得税の計算上費用扱いとなり、消費税区分は対象外です。

(消費税不課税/所得税課税) 給与 300,000円 / 普通預金 320,600円

(消費税課税 /所得税非課税 ) 給与※1 18,700円 /預り金(源泉所得税) 9,400円※2

(消費税課税 /所得税課税 ) 給与※1 1,300円

(消費税不課税 /所得税課税 ) 給与※1 10,000円

※1 通勤手当の勘定科目は、旅費交通費で計上する場合もあります。

※2 所得税課税となる通勤手当を含めて、源泉徴収を行います。今回ですと、源泉徴収税額表の311,300円(所得税課税の合計額)に対応する9,400円の源泉徴収を行う。

※支払い側の仕訳計上の際には、消費税課税or不課税を区分して計上して頂き、所得税の処理については、給与システムにて正しく処理されているか確認するのが良いと思います。

《受取側》

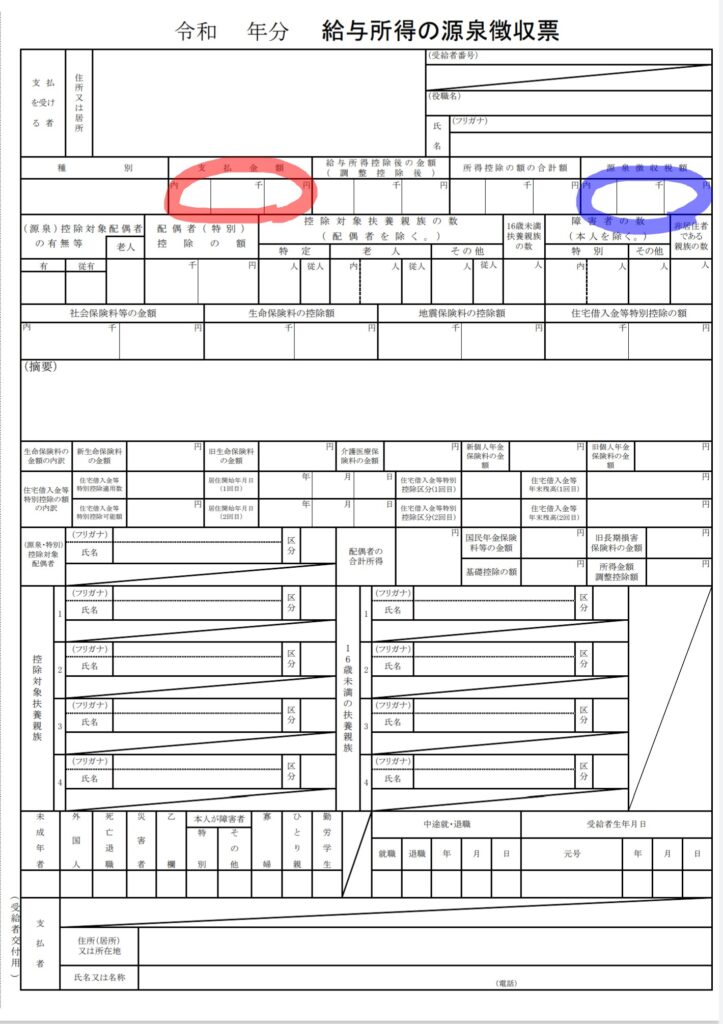

・上記の所得税課税の年間合計額が、右画像の給与所得の源泉徴収票の赤丸の支払金額に記載されます。(記載金額:311,300円×12ヶ月=3,735,600円)

右画像の青丸の源泉徴収税額は、112,800円(9,400×12ヶ月)から、年末調整により調整された税額が記載されます。

おわりに

通勤手当の扱いは簡単なようで、消費税の扱いも考える必要があるため、頭の中が混乱してしまう場合があるかと思います。今回この記事を作成するにあたり、所得税の扱いと消費税の扱いがそれぞれどうなるか整理して処理する必要があることを、改めて認識しました。それぞれ整理は出来たとしても、所得税と消費税という基本的な考え方が異なる税法が絡んでいるため、複雑感は否めないですよね。。。なお、会計システムと給与システムを連動させることによって、正しい設定さえ出来ていれば、これらの処理及び仕訳計上は簡素化できる作業ではあります。当事務所では、freeのクラウド会計及び人事労務システムの導入サポート業務も行っておりますので、是非ご利用ください。また、個別事案のご相談については、税務顧問やスポット税務相談にて対応させて頂きます。

この記事を書いた人

長野市在住の30代女性税理士

専門用語をできるだけ使わず分かりやすい説明になるよう、心がけています。

freee・マネーフォワードといったクラウド会計を活用し、タイムリーな数字を見られるようサポート致します。

■サービスメニュー

・税務顧問

・単発のご相談

・セミナー実施、執筆/取材